サンコーテクノの第2四半期は、太陽光関連の売上が大幅に減少したことにより減収減益

- 2016/12/2 16:08

- 決算発表記事情報

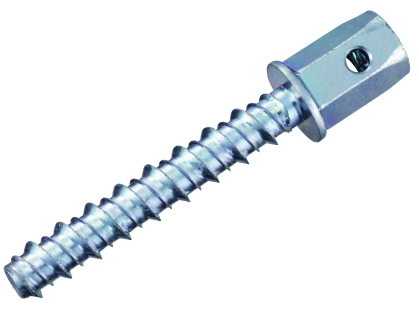

写真=あしばジョイントアンカー

■売上高は太陽光関連市場の縮小により、2013年3月期と同水準

あと施工アンカーのサンコーテクノ<3435>(東2)の第2四半期は、太陽光関連の売上が大幅に減少したことにより、減収減益となった。

第2四半期連結業績は、売上高72億68百万円(前年同期比8.3%減)、営業利益4億26百万円(同21.0%減)、経常利益4億01百万円(同21.8%減)、純利益2億52百万円(同23.1%減)であった。

売上高に関しては、太陽光関連市場の縮小により、2013年3月期と同水準となった。ちなみに、第2四半期の太陽光関連の売上高は1億63百万円であった。

セグメント別の業績は、ファスニング事業は、売上高54億70百万円(同7.1%減)、セグメント利益6億42百万円(同14.8%減)。

ファスニング製品は、首都圏の再開発需要等で金属系あと施工アンカーは前年同期比で増収となったが、接着系あと施工アンカーは、地方の公共関係の耐震工事が大きく減少したことに加え、太陽光関連が減少したことで大幅減となった。

各種工事関連は、太陽光関連工事は前年同期で半減したものの、同社独自の耐震・改修工事が好調であったことから、2ケタ増収となった。

機能材事業は、売上高17億98百万円(同11.9%減)、セグメント利益2億25百万円(同12.7%減)。

アルコール測定器は、2015年に新発売した測定器の売上が順調に伸びた。

電動油圧工具関連は、北米を中心とした海外販売は好調であったが、国内の販売が縮小したことから減収となった。

FRPシート関連は、二重床製品の売上が半減したことで減収となった。

■海外市場は順調に拡大、今期の売上高は10億円を目指す

10月28日に第2四半期と通期業績予想の下方修正を発表しているように、当初予想を下回った。しかし、海外市場は堅調であった。海外の売上高の過去5年間の推移を見ると、12年3月期5億11百万円、13年3月期5億68百万円、14年3月期6億86百万円、15年3月期8億85百万円、16年3月期8億61百万円と順調に拡大している。今期は10億円を目標としている。

第2四半期の海外売上高は4億45百万円(同1.5%増)であった。北米では1億47百万円(同14.6%増)と好調に推移アジアは東アジアで微減となったが、東南アジアは、前年とほぼ同水準で推移。ヨーロッパにおいても前年と同様な水準であった。

上半期の主なトピックスとしては、今年の6月に新製品、「あしばジョイントアンカー」を発売した。本製品は、建設工事の足場を組む際に使う、コンクリートと足場をつなぐ専用のアンカーである。また、6月にホームページ技術資料のダウンロードサイトをリニューアルした。官公庁への提出資料として、設計者が製品仕様図を会員登録することで自由にダウンロードすることが出来るようにした。9月には「国際総合物流展2016」にアルコール測定器ST―3000とe―シートクイックを展示した。

同社は新製品の開発に定評があり、売上高に対する新製品売上高構成比率は伸びている。2010年3月期の新製品売上高構成比率は3.2%であったが、その後は、7.1%、8.0%、12.1%と年々高まり、前期は18.2%であった。今期は上半期時点で、前期とほぼ同じ水準で推移した。

■工事の遅れが発生していることが影響し、通期業績予想を下方修正

今期17年3月期通期連結業績予想は、売上高162億円(前期比2.7%減)、営業利益12億90百万円(同3.6%減)、経常利益12億40百万円(同1.3%減)、純利益8億30百万円(同2.4%増)を見込んでいる。

期初には増収増益を見込んでいたが、工事の遅れが発生していることが影響し、先述しているように、10月28日に下方修正を発表した。当初の予想とは違った状況になっている。

事業別にみると、ファスニング事業では、耐震工事やインフラ維持保全工事等の受注が第2四半期から見込まれると予想していたが、動きが鈍い。

また、期初には、オリンピック需要が本格的に始動すると予測していたが、活発化は来期以降にずれ込む状況となっている。

更に東北震災からの復興需要については、東北地域の造成が終わり建築物の着工が本格化すると見ていたが、施工の目途が立たない状況となっている。

機能材事業でも、当初の予想と異なり、国内需要減により、第2四半期は減収となっている。

以上の状況から、今期業績予想を下方修正するに至っている。

■建築物着工床面積は8月・9月と前年比増が継続、1月以降需要は増加

下期の売上予想のポイントとしては、ファスニング事業では、建築物着工床面積は8月・9月と前年比増が継続していることから、1月から期末の需要増のチャンスを逃さず売上につなげる方針。

配当に関しては、当初予想通りの年間20円(前期18円)と2円の増配を計画している。