【アナリスト水田雅展の銘柄分析】P&Pホールディングスは来期の収益改善期待でモミ合い上放れ、高配当利回りも注目材料

- 2015/2/25 07:30

- アナリスト銘柄分析

販売支援や物流業務請負などを展開するP&Pホールディングス<6068>(JQS)の株価は、概ね310円~330円近辺でモミ合う展開ですが、徐々に水準を切り上げています。今期(15年3月期)業績下振れに対する警戒感を織り込んだ可能性があり、来期(16年3月期)の収益改善期待でモミ合い上放れの展開となりそうです。3月期末一括で3%台半ばの高配当利回りも注目材料です。

12年10月に持株会社へ移行して、モバイル関連の販売支援を中心とするSPO(セールス・プロセス・アウトソーシング・サービス)事業、倉庫・物流拠点作業やコンビニエンスストア棚卸サービスなどのBYS(バックヤードサポート・サービス)事業、コールセンターを中心とする人材派遣・紹介のHR(ヒューマンリソース・サービス)事業、その他事業(WebSPOサービス「もにったー」など)を展開しています。

13年4月にSPO事業強化に向けて流通向け建築・内装施工の子会社P&Pデザイン(PPD)を設立、13年6月に小売・流通向けセールス・プロモーションや伊藤ハム<2284>向け人材派遣の藤栄テクノサービス(現ジャパンプロスタッフ)(JPS)を子会社化、13年10月に経理アウトソーシング事業のリラインを子会社化しました。

中期成長に向けてSPO事業では、特定建設業許可を取得した子会社PPDの販売用什器作成や店頭売場作りを拡大し、店頭販売に関する支援をトータルプロデュースすることで高収益化を推進しています。BYS事業はネット通販市場の拡大や大手コンビニエンスストアの新規出店などが追い風です。またHRサービスでは利益貢献が見込めない事業に関して見直しを進めています。

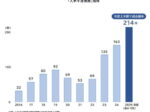

2月6日に発表した今期(15年3月期)第3四半期累計(4月~12月)の連結業績は、売上高が前年同期比0.7%減の191億62百万円、営業利益が同2.6%減の3億52百万円、経常利益が同10.1%増の3億96百万円、純利益が同47.3%減の88百万円となりました。

売上面では、大手コンビニエンスストア向け棚卸サービスなどBYSサービスが好調に推移しましたが、SPOサービスやHRサービスがやや低調のようです。営業利益は平均時給単価上昇や販管費増加などが影響して減益、経常利益は営業外収益での保険解約返戻金46百万円が寄与して増益、純利益は特別損失に事業整理損1億32百万円および事業構造改善費用19百万円を計上して減益となりました。

なおセグメント別売上動向はSPOサービスが同3.2%減収、BYSサービスが同15.4%増収、HRサービスが同16.4%減収、その他サービスが同0.4%減収となりました。

通期の連結業績見通しは前回予想(5月9日公表)を据え置いて、売上高が280億円~300億円(前期比7.1%増~14.7%増)、営業利益が6億円~7億50百万円(同8.8%増~36.0%増)のレンジ予想で、経常利益と純利益の見通しは非開示としています。配当予想(5月13日に増額)は前期比1円増配の年間11円(期末一括)としています。

通期見通し下限値に対する第3四半期累計の進捗率は売上高が68.4%、営業利益が58.7%と低水準で、連結月次業績(売上高)は15年1月が前年同期比9.2%減収、14年4月~15年1月累計が同1.0%減収とやや低調です。

今期業績は下振れに注意が必要となりそうですが、四半期別の推移を見ると売上高は第1四半期(4月~6月)65億13百万円、第2四半期(7月~9月)61億76百万円、第3四半期(10月~12月)64億73百万円、営業利益は第1四半期45百万円、第2四半期81百万円、第3四半期2億26百万円となり、営業損益は改善基調です。

来期(16年3月期)については、BYS事業はネット通販市場の拡大に伴って物流拠点作業、大手コンビニエンスストアの出店拡大に伴って棚卸サービスが好調に推移することが予想されます。SPOサービスにおけるキャンペーン獲得営業の強化、グループシナジーを最大限に発揮したワンストップ販売促進支援サービスへの転換も寄与することが期待されます。さらにコスト面では新基幹システム導入や子会社リラインを活用した業務効率化も寄与して収益改善が期待されます。

なお重点施策の一つとして、将来の東証1部市場への上場を見据えて東証2部市場への上場申請の検討を開始し、内部統制の確立、コンプライアンスの強化、届出書類の整備・精査を推進する方針としています。

株価の動きを見ると、やや小動きですが14年12月の直近安値308円から反発して、水準切り上げの動きを強めています。2月20日には327円まで上伸しました。今期業績下振れに対する警戒感を織り込んだ可能性があり、戻り歩調の展開です。

2月24日の終値324円を指標面で見ると、今期予想連結PER(会社予想の連結EPSは未公表のため営業利益予想のレンジ上限値を基に推定した連結EPS34円80銭で算出)は9~10倍近辺、今期予想配当利回り(会社予想の年間11円で算出)は3.4%近辺、前期実績PBR(前期実績の連結BPS323円57銭で算出)は1.0倍近辺です。

週足チャートで見ると概ね310円~330円近辺でモミ合う展開ですが、26週移動平均線がサポートラインの形となって徐々に水準を切り上げています。3月期末一括で3%台半ばの高配当利回りも注目材料であり、来期の収益改善期待でモミ合い上放れの展開となりそうです。