フェローテックホールディングスは上値試す、21年3月期上振れ余地

- 2020/11/24 08:52

- アナリスト銘柄分析

フェローテックホールディングス<6890>(JQ)は半導体等装置関連事業を主力としている。21年3月期営業・経常増益予想である。第2四半期累計は需要が回復基調となり、製品ミックス改善も寄与して計画を上回り、営業増益で着地した。通期予想は中国子会社再編影響などを精査中として据え置いたが、半導体需要が5G関連などで伸長する見込みであり、通期も上振れ余地がありそうだ。収益拡大を期待したい。株価は年初来高値更新の展開だ。自律調整を交えながら上値を試す展開を期待したい。

■半導体等装置関連事業が主力

半導体等装置関連事業(真空シールおよび各種製造装置向け金属加工製品、石英製品、セラミックス製品、CVD-SiC製品、シリコンウェーハ加工、装置部品洗浄など)を主力として、電子デバイス事業(サーモモジュール、パワー半導体用基板、磁性流体など)も展開している。主力の真空シールは世界シェア6割強である。

太陽電池関連事業(シリコン結晶製造装置、シリコン製品など)は撤退方針である。当面は自社販売から撤退してOEMに特化し、OEM用途以外の設備は半導体Siパーツ構造材用途への転換を進める。またOEM継続も短期的対応としている。撤退時期については、既存設備の売却交渉や撤退に伴う様々な影響度合いによって変更の可能性がある。

20年3月期のセグメント別売上構成比は半導体等装置関連事業65%、電子デバイス事業17%、その他19%、営業利益構成比(調整前)は半導体等装置関連事業58%、電子デバイス事業38%、その他4%だった。

19年3月には東洋刃物<5964>と資本業務提携して持分法適用関連会社化した。20年1月にはアドバンテッジアドバイザーズと事業提携し、第三者割当(アドバンテッジアドバイザーズがサービスを提供するファンド)による第2回無担保転換社債型新株予約権付社債を発行した。

20年10月には欧州の連結子会社FTEを通じて、ロシアの超小型サーモモジュールメーカーであるRMT社の出資金持分の78.96%を取得して子会社化した。製品ラインアップを強化する。本年度中に残りの21.04%を取得して完全子会社化予定としている。

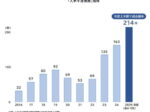

■中国での生産能力増強に向けて積極設備投資

半導体シリコンウェーハ再生事業の中国(上海)子会社FTSについては、20年7月、中国における12インチプライムウェーハの市場動向を踏まえ、中国における半導体シリコンウェーハ再生事業の設備投資を増額して生産能力を増強(投資額を約76.5億円から136.6億円に増額、生産能力を月産65千枚から月産120千枚に増強)すると発表した。21年4月量産開始予定としている。

将来的に顧客の需要に対応できない可能性があるため、20年10月にはFTSの子会社FTASMが第三者割当増資を行うと発表した。またFTSが中国SICCASおよび政府系・民間系投資ファンド等と合弁会社を設立(20年10月)し、SiC(酸化ケイ素)単結晶ウェーハ製造・販売事業を開始すると発表した。

半導体・FPD向け高純度プロセスツールパーツ洗浄サービスの中国子会社FTSAについては20年8月、科創板市場(スター・マーケット)への上場準備に入ると発表した。上場後も重要な連結子会社であることを前提としている。

半導体ウェーハ事業の中核子会社である中国(杭州)FTHWについては、中国株式市場への上場を目指すことを前提に株式の一部(議決権ベース60%)を中国の地方政府・民間の投資基金等へ譲渡した。さらに生産能力増強に向けて第三者割当増資を実施した。本件後FTHWへの出資比率が40%を下回るが、連結子会社となるか否かについては実質支配基準等を鑑みて慎重に判断する。

パワー半導体用基板製造の中国(江蘇省)子会社FTSJについては、11月17日、将来的に中国の科創板市場での上場を目指すことを前提に第三者割当増資を行うと発表した。

なお中国子会社FTHWが進めている半導体大口径ウェーハ工場建設工事に絡み、施工工事事業者から工事代金に関連して提起された訴訟については、20年8月に支払を命じる津一審判決が言い渡されたが、この一審判決内容を不服として20年9月に控訴し、受理された。本件判決における工事代金約5億27百万円は、21年3月期第1四半期において、その他固定負債として見積もった金額の範囲内のため、業績への影響は軽微としている。

■21年3月期2Q累計は計画超で営業増益、通期も上振れ余地

21年3月期連結業績予想(期初時点では第2四半期累計予想のみを開示し、8月14日に通期予想および期末配当予想を公表)は、売上高が20年3月期比4.1%増の850億円、営業利益が8.1%増の65億円、経常利益が29.0%増の55億円、純利益が減損損失計上で16.0%減の15億円としている。配当予想は20年3月期と同額の24円(第2四半期末12円、期末12円)である。

第2四半期累計は、売上高が前年同期比0.6%減の415億95百万円、営業利益が9.7%増の39億13百万円、経常利益が14.3%増の28億24百万円、純利益が減損損失計上(10億79百万円)で95.4%減の70百万円だった。

半導体関連需要が回復基調となって売上高が計画を上回り、さらに製品ミックス改善も寄与して営業利益は従来の減益予想から一転して増益で着地した。半導体等装置関連事業は5.9%増収だが減価償却費用が先行して18.8%営業減益、電子デバイス事業は1.8%増収で41.5%営業増益だった。

通期予想は中国子会社再編影響などを精査中として据え置いたが、第2四半期累計の進捗率は売上高が48.9%、営業利益が60.2%と順調である。新型コロナウイルスの影響が「22年3月期の一定期間に渡り継続する」との仮定に変更したが、やや保守的だろう。半導体需要が5G関連などで伸長する見込みであり、通期も上振れ余地がありそうだ。収益拡大を期待したい。

■株価は上値試す

株価は年初来高値更新の展開で順調に水準を切り上げている。自律調整を交えながら上値を試す展開を期待したい。11月20日の終値は1127円、今期予想連結PER(会社予想の連結EPS40円41銭で算出)は約28倍、今期予想配当利回り(会社予想の24円で算出)は約2.1%、前期実績連結PBR(前期実績の連結BPS1303円89銭で算出)は約0.9倍、時価総額は約420億円である。(日本インタビュ新聞社アナリスト水田雅展)