クリーク・アンド・リバー社は出直り期待、21年2月期2桁増収増益予想

- 2020/12/14 08:34

- アナリスト銘柄分析

クリーク・アンド・リバー社<4763>(東1)はクリエイティブ分野を中心にエージェンシー事業、プロデュース事業、ライツマネジメント事業を展開し、事業領域拡大戦略を加速している。21年2月期は新型コロナウイルスのマイナス影響を吸収して2桁増収増益予想としている。収益拡大基調を期待したい。株価は年初来高値圏から急反落したが売り一巡感を強めている。出直りを期待したい。なお1月8日に第3四半期決算発表を予定している。

■クリエイティブ分野中心にエージェンシー事業やプロデュース事業を展開

クリエイティブ分野(映画・TV番組・ゲーム・Web・広告・出版等の制作)で活躍するクリエイターを対象としたエージェンシー(派遣・紹介)事業、プロデュース(制作請負・アウトソーシング)事業、ライツマネジメント(著作権管理)事業を主力としている。

20年2月期のセグメント別売上構成比は、日本クリエイティブ分野74%、医療分野12%、会計・法曹分野6%、その他(IT分野のエージェンシー事業、新規事業など)7%、営業利益構成比(調整前)は日本クリエイティブ分野63%、医療分野35%、会計・法曹分野11%、その他▲10%だった。

韓国クリエイティブ分野は、TVマーケット関連事業を新設会社に承継してCREEK&RIVER ENTERTAINMENTを18年2月期第2四半期から持分法適用関連会社としたが、20年1月9日付で株式を追加取得し、改めて連結子会社化した。

収益面では、医療分野の売上と利益が季節要因で第1四半期と第2四半期に偏重するため、全体としても上期の構成比が高い特性がある。主力の日本クリエイティブ分野は売上・営業利益とも拡大基調である。新規事業分野は人件費などの費用が先行するが順次収益化を見込んでいる。

■事業領域拡大戦略を加速

M&A・アライアンスも積極活用して事業領域拡大戦略を加速している。20年8月には任天堂<7974>が著作権を有するゲーム著作物の利用に関する包括的許諾契約を締結した。MCN(マルチチャンネルネットワーク)としてOC(The Online Creators)を運営し、YouTubeを中心に活動する動画クリエイターをサポートしているが、許諾契約締結によってOC所属クリエイターは、任天堂のゲーム著作物を利用した動画や静止画等の共有サイトへの投稿、および指定のシステムによる収益化が可能となった。

新規エージェンシー事業としては建築、ファッション、シェフ、プロフェッサー、ドローン、舞台芸術、リサーチャー(研究開発支援者)を展開し、20年8月にはCXOエージェンシーも本格始動した。法人向けに共創サービス、コンサルティングサービス、CXO(CEO、CFO、CMOなど企業における業務や機能の最高責任者の総称)人材採用支援サービスを提供する。

また新規サービスとしては、米国C&R GlobalがJURISTERRAを活用した法務領域コンサルティングサービス、プロフェッショナルメディアが求人メディア運営、VR Japanが中国IDEALENS社製VRゴーグル販売、台湾インツミット社と合弁のIdrasysがAIプラットフォーム「SmartRobot」開発、エコノミックインデックスがデータ分析サービス、クレイテックワークスがゲームコンテンツ開発・運営を展開している。

VR関連ではVR Japanが、独自の低遅延リアルタイム配信システムの事業化を推進している。20年1月にはコニカミノルタおよびNTTドコモとの5Gを活用した共同実証実験において、360度映像という大容量データを1秒以下の低遅速で配信することに成功した。また、がん治療の中核病院から遠隔医療への応用を見据えて、手術の模様を遠隔地からリアルタイムに視聴する実証実験を受注している。

19年9月にはジェイアール東日本企画と共同で、データドリブンマーケティング事業を推進する新会社JDDLを設立した。またクレイテックワークスがインタラクティブブレインズの3DCGアバター事業、VR事業、コンテンツ開発事業を譲り受けた。クレイテックワークスは自社開発ゲームが不振のためモデル転換を推進している。20年7月には、VR・Web関連を展開するGruneを子会社化、NHKおよび関連会社の番組制作・編集部門へのスタッフ派遣などを展開するウイングを子会社化した。

20年10月にはコンサルティング事業のきづきアーキテクトを子会社化し、協業事例第一弾として、東京都が実施する「5G技術活用型開発等促進事業」の開発プロモーターに採択された。

なお18年3月には東大発バイオベンチャーのCO2資源化研究所(UCDI)に出資し、水素と二酸化炭素から菌体を培養してBiofeeds(バイオフィーズ:飼料蛋白素材)やバイオ燃料の資源化を目指す研究開発に協力している。

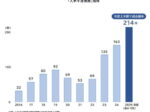

■21年2月期2桁増収増益予想

21年2月期の連結業績予想は、売上高が20年2月期比21.4%増の400億円、営業利益が24.8%増の26億円、経常利益が23.6%増の26億円、純利益が17.7%増の16億円としている。配当予想は1円増配の16円(期末一括)である。

各分野のベース事業の伸長に注力し、新型コロナウイルスの影響を吸収して2桁増収増益予想としている。セグメント別の営業利益(連結調整前)の計画は、日本クリエイティブ分野が16億35百万円、韓国クリエイティブ分野が20百万円、医療分野が8億円、会計・法曹分野が2億60百万円、その他が90百万円の赤字としている。

第2四半期累計は、売上高が前年同期比11.8%増の184億54百万円、営業利益が15.0%増の14億55百万円、経常利益が16.3%増の14億76百万円、純利益が22.1%増の9億66百万円だった。

日本クリエイティブ分野の既存事業(テレビ・ゲーム・Webのプロデュース・派遣・紹介・ライツ)が順調に推移し、特にクリエイター派遣や、電子書籍・YouTube等のライツ事業が伸長した。医療分野の医師紹介、法曹分野の弁護士紹介なども伸長し、販管費の抑制・効率化も寄与して2桁増収増益だった。売上、利益とも半期として過去最高だった。各利益は計画に対して上振れた。

なお新型コロナウイルスによるマイナス影響は、クリエイティブ分野および法曹・会計分野の新規成約・稼働遅れ、クリエイティブ分野のアウトソーシング案件減少、医療分野の医学生・研修医向け「レジナビフェア」開催中止、緊急事態宣言によるアパレル販売職社員の需要減少、VR機材の生産ラインストップによる注文キャンセルなど、全社ベースで売上高14.5億円、営業利益3.8億円のマイナス影響だったとしている。

第2四半期累計の進捗率は売上高46%、営業利益55%である。医療分野の売上と利益が季節要因で第1四半期と第2四半期に偏重するため、全体としても上期の構成比が高い特性があるが、概ね順調と言えるだろう。なお四半期別に分解すると、第2四半期の営業利益が前年比減益の形となったが、第3四半期にはオーダーが回復に転じているようだ。新型コロナウイルによるマイナス影響は一時的だろう。収益拡大基調を期待したい。

■株価は出直り期待

株価は年初来高値圏から急反落したが売り一巡感を強めている。出直りを期待したい。12月11日の終値は1037円、今期予想連結PER(会社予想の連結EPS74円72銭で算出)は約14倍、今期予想配当利回り(会社予想の16円で算出)は約1.5%、前期実績連結PBR(前期実績の連結BPS386円09銭で算出)は約2.7倍、時価総額は約239億円である。(日本インタビュ新聞社アナリスト水田雅展)