GMOグローバルサイン・ホールディングスは21年12月期減益予想だが中期成長期待

- 2021/2/26 08:07

- アナリスト銘柄分析

GMOグローバルサイン・ホールディングス<3788>(東1)は、電子認証サービスおよびサーバー貸出・管理サービスを主力として、電子印鑑やAI・IoTなど新規サービスの収益化も推進している。21年12月期は増収だが、成長分野の新規サービスの収益化に向けた先行投資負担で減益予想としている。DXの流れを背景に中期成長を期待したい。株価は上値を切り下げる形でやや軟調だが、調整一巡して反発を期待したい。

■クラウド・ホスティング事業とセキュリティ事業が主力

GMOインターネット<9449>の連結子会社で、旧GMOクラウドが20年9月1日付でGMOグローバルサイン・ホールディングスに社名変更した。

電子認証サービス(連結子会社GMOグローバルサインのSSLサーバー証明書発行サービス、電子印鑑DSSなど)のセキュリティ事業、サーバー貸出・管理サービスのクラウド・ホスティング事業を主力として、電子印鑑GMOサイン(GMO電子印鑑Agreeのサービス名称を21年2月に変更)や、AI・IoT関連など新規サービスと位置付けるソリューション事業も展開している。社名変更に伴ってグローバルなブランド認知度向上、日本NO.1のトラストサービスを軸とした事業拡大を推進している。

セキュリティ事業では、SSLサーバー証明書の国内市場シェアが、19年6月に50%を突破した。20年1月には、クラウド型電子署名ソリューションDigital Signing Suiteの月間署名数が、グローバルで100万件を突破した。

クラウド・ホスティング事業では、既存ホスティングサービスの統廃合でコスト削減を推進するとともに、19年4月開始したマネージドクラウドサービスCloudCREWが急拡大している。

20年12月期セグメント別売上構成比(調整前)は、セキュリティ事業50%、クラウド・ホスティング事業42%、ソリューション事業9%、経常利益構成比(調整前)はセキュリティ事業73%、クラウド・ホスティング事業50%、ソリューション事業▲23%だった。

なお21年12月期からセグメント区分を変更して、電子認証・印鑑事業(ソリューション事業に含まれていた電子印鑑GMOサインを従来のセキュリティ事業に移管)、クラウドインフラ事業(従来のクラウド・ホスティング事業)、DX事業(従来のソリューション事業)とする。

■電子印鑑・契約など新規サービスの収益化推進

ソリューション事業では、電子印鑑GMOサイン、WebソリューションO2O、オンラインゲーム開発エンジンPhoton、自動車向けAI・IoTソリューションのLINKDriveシステムを活用したコネクテッドカー事業など、新規サービスの収益化を推進している。なおコネクテッドカー事業については、20年1月GMOモビリティクラウドとして分社化し、20年3月に双日<2768>との合弁会社とした。

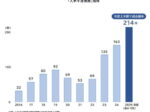

電子印鑑GMOサインは、当事者署名型、立会人型(事業者署名型)の両方に対応している。テレワークや「脱はんこ」の動きが広がっていることを背景に、導入企業数は20年12月末時点で14万社を突破して14万48社となり、国内電子契約サービスにおける導入企業数NO.1となった。

今後はGMOインターネットグループの顧客基盤も活用して電子印鑑市場の席巻を狙う方針だ。また20年12月には「契約印&実印プラン」として一本化し、価格も大幅に引き下げて電子契約の更なる利用・普及を促進している。

AI・IoT関連では20年6月、メーター点検業務をAIで効率化するサービスがKDDIの検診オプションに採用された。

■21年12月期は先行投資負担で減益予想

20年12月期連結業績は、売上高が19年12月期比1.7%増の133億32百万円、営業利益が5.7%減の13億57百万円、経常利益が6.2%減の13億94百万円、当期純利益が9.1%増の11億70百万円だった。営業・経常利益は増益予想から一転して減益着地となった。純利益は減損損失減少や法人税等減少で増益だった。配当は4円22銭増配の50円81銭(期末一括)とした。

セキュリティ事業は0.8%減収で6.9%減益だった。売上面では、セキュリティ向上を目的としたSSLサーバー証明書の有効期限短縮に伴う単価下落の一時的影響や、為替影響を受けた。利益面はシステム投資による減価償却費増加も影響した。

クラウド・ホスティング事業は2.4%増収で15.7%増益だった。従来のホスティングサービスは減少傾向だが、クラウドサービスが18.5%増収と拡大し、ラック稼働率の最適化、既存サービスの統廃合、外注業務の内製化などの効果も寄与した。

ソリューション事業は、電子印鑑GMOサインの大幅伸長などで18.3%増収だが、広告宣伝費の増加など先行投資負担で前期並みの赤字が継続した。

21年12月期連結業績予想は、売上高が20年12月期比6.7%増の142億29百万円、営業利益が25.7%減の10億08百万円、経常利益が24.7%減の10億50百万円、当期純利益が33.8%減の7億75百万円としている。配当予想は17円17銭減配の33円64銭(期末一括)である。

電子認証事業を中心としたトラストサービスを柱として、電子印鑑GMOサインなど成長分野の新規サービスの収益化に向けた施策に取り組むため、先行投資負担で減益予想としている。DXの流れを背景に中期成長を期待したい。

■株主優待制度は毎年12月末時点で6ヶ月以上保有株主対象

株主優待制度は毎年12月31日時点で、1単元(100)株以上・6ヶ月以上保有株主を対象として実施(詳細は会社HP参照)している。

■株価は調整一巡

株価は10月の上場来高値圏から反落し、その後は上値を切り下げる形でやや軟調展開だが、調整一巡して反発を期待したい。2月25日の終値は7790円、今期予想連結PER(会社予想の連結EPS67円28銭で算出)は約116倍、今期予想配当利回り(会社予想33円64銭で算出)は約0.4%、前期実績連結PBR(前期実績の連結BPS607円31銭で算出)は約13倍、時価総額は約911億円である。(日本インタビュ新聞社アナリスト水田雅展)