アルコニックスは調整一巡、22年3月期収益拡大期待

- 2021/4/23 08:19

- アナリスト銘柄分析

アルコニックス<3036>(東1)は商社機能と製造業を融合する「非鉄金属の総合企業」を目指している。21年3月期は新型コロナウイルスの影響で減収減益予想だが、需要回復基調であり、再上振れの可能性がありそうだ。さらに22年3月期の収益拡大を期待したい。株価は3月の年初来高値圏から反落して上値を切り下げる形だが、調整一巡して出直りを期待したい。なお5月25日に21年3月期決算発表を予定している。

■商社機能と製造業を融合する「非鉄金属の総合企業」目指す

軽金属・銅製品(伸銅品、銅管など)、電子・機能材(レアメタル・レアアース、チタン・ニッケル製品など)、非鉄原料(アルミ・亜鉛地金など)、建設・産業資材(配管機材など)を取り扱う非鉄金属商社グループである。

商社機能と製造業を融合する「非鉄金属の総合企業」を目指し、M&Aも積極活用して、非鉄金属の周辺分野も含めた川上(製造)~川中(流通)~川下(問屋)を網羅するビジネス展開を推進している。

■製造が利益柱

20年3月期セグメント別売上高構成比は、商社流通79%(電子機能材30%、アルミ銅50%)で製造21%(装置材料11%、金属加工10%)だが、経常利益構成比は商社流通14%(電子機能材2%、アルミ銅13%)で製造85%(装置材料7%、金属加工78%)だった。

レアメタル・レアアースの取り扱いが特徴とされているが、M&Aも積極活用して「非鉄金属の総合企業」を目指す成長戦略によって、利益面では製造、特に金属加工が柱に成長している。

中期経営計画(21年3月期~23年3月期、1年ごとに見直すローリング方式)では、経営目標値を23年3月期の経常利益87億円超、純利益60億円超、ROE13~15%程度、NET/DER1.0~1.3倍程度としている。3年間の投融資総額はM&A・事業投資を中心に250億円~300億円としている。商社機能と製造業を融合する「非鉄金属の総合企業」を目指して積極投資を推進する方針だ。

18年12月摩擦調整材カシューパーティクル製造販売の東北化工を子会社化してブレーキ関連市場に参入、19年2月カーボンブラシ製造販売の富士カーボン製造所を子会社化、19年7月メキシコFUJI ALCONIXがメキシコFNA社の自動車部品用精密金属プレス部品事業を譲り受け、19年10月香港でリチウムイオン電池材料事業の合弁会社を設立、19年11月中国で建設用仮設資材の輸入・製造・販売の合弁会社を設立した。

20年3月子会社の平和金属を完全子会社化、20年8月子会社のアドバンストマテリアルジャパン(AMJ社)がタングステン化合物メーカーの台湾・Lianyou Metals社に出資、20年12月空調機器向け配管部品製造販売の富士根産業を子会社化した。21年3月にはメキシコFUJI ALCONIXがメキシコFNA社から工場用地・建物を取得する。

なお20年12月に発表した連結子会社における不適切な会計処理(棚卸資産の架空計上で利益を積み増す等)に関して、21年2月1日付で特別調査委員会から調査報告書を受領した。再発防止策を早急に策定・実行するとしている。

■21年3月期利益予想は再上振れの可能性、22年3月期収益拡大期待

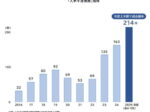

21年3月期の連結業績予想(20年10月27日に売上高を下方修正、営業・経常利益を上方修正、当期純利益を据え置き)は、売上高が20年3月期比18.2%減の1900億円、営業利益が13.1%減の45億円、経常利益が15.1%減の46億円、当期純利益が33.7%減の24億円としている。配当予想は20年3月期と同額の42円(第2四半期末21円、期末21円)である。

第3四半期累計は売上高が前年同期比13.2%減の1524億55百万円、営業利益が3.4%減の39億10百万円、経常利益が4.4%減の41億42百万円、四半期純利益が45.2%減の17億81百万円だった。新型コロナウイルスの影響で、リモートワーク関連の半導体・電子材料が増加したが、自動車関連の上期の需要急減速の影響が大きく、累計ベースでは全体として減収減益だった。

商社流通の経常利益は36.9%増益だった。電子機能材は電子材料を中心とする需要回復や前期計上のレアメタル棚卸資産評価損の解消で9.6倍増益、アルミ銅は自動車関連の上期の需要減少と連結子会社における不適切会計処理に係る損失計上で26.2%減益だった。製造の経常利益は33.3%減益だった。自動車関連の需要が上期に落ち込んだ影響で装置材料が89.6%減益、金属加工が29.4%減益だった。

ただし第3四半期は半導体関連や自動車関連の需要が急回復し、前期計上のレアメタル棚卸資産評価損の解消も寄与して、前年比で経常増益に転じた。四半期別の経常利益(前年比)見ると、第1四半期は19.6%減の12億43百万円、第2四半期は11.9%減の12億52百万円、第3四半期は20.5%増の16億47百万円だった。

通期予想は据え置いて減収減益予想としている。セグメント別経常利益の計画は、商社流通が96.9%増の23億円(電子機能材が22.3倍の18億円、アルミ銅が28.0%減の5億円)、製造が50.5%減の23億円(装置材料が20年3月期4億03百万円の黒字から2億円の赤字化、金属加工が41.1%減の25億円)としている。

商社流通の電子機能材は5G本格稼働に伴う電子材料需要増加やレアメタル棚卸資産評価損解消で通期も利益改善、アルミ銅は下期に非鉄市況回復と自動車関連需要回復だが上期の落ち込みをカバーできず通期減益、製造の装置材料は下期に自動車関連需要回復だが上期の落ち込みをカバーできず通期赤字化、金属加工は半導体製造装置向け精密切削加工部品の出荷調整や自動車向け精密金属プレス部品の需要回復遅れ、さらにメキシコ事業立ち上げ費用先行で通期減益見込みとしている。

ただし第3四半期累計の進捗率は売上高が80.2%、営業利益が86.9%、経常利益が90.0%、純利益が74.2%と高水準だった。需要回復基調であり、第3四半期が経常増益に転じていることも勘案すれば、通期利益予想は再上振れの可能性がありそうだ。さらに22年3月期の収益拡大を期待したい。

■株主優待制度は3月末の株主対象

株主優待制度は、毎年3月末時点の株主を対象として、保有株式数および保有期間に応じて贈呈(詳細は会社HP参照)する。

■株価は調整一巡

株価は3月の年初来高値圏から反落して上値を切り下げる形となったが、調整一巡して出直りを期待したい。4月22日の終値は1552円、前期推定連結PER(会社予想の連結EPS95円86銭で算出)は約16倍、前期推定配当利回り(会社予想の42円で算出)は約2.7%、前々期実績連結PBR(前々期実績の連結BPS1578円62銭で算出)は約1.0倍、時価総額は約403億円である。(日本インタビュ新聞社アナリスト水田雅展)